Мы были первыми, а вам остается только обезьянничать. США начали торговые войны, ввели самые масштабные тарифы с начала XIX, сделали отсрочку, намерены отправить письма другим странам с указанием размеров сборов. Остальным остается только думать, отвечать на пошлины на импорт или нет. До окончания даты истечения отсрочки остается 10 дней, и Дональд Трамп заявляет – пощады не ждите! В письме может содержаться поздравительная открытка: вместо 10% вы платите 25%.

По мере приближения даты X обстановка накаляется. Министр финансов Скотт Бессент сообщил, что после 9 июля универсальный тариф в 10% может остается на месте, а может подняться выше. Все зависит от того, добросовестно ли конкретная страна ведет торговые переговоры с США или нет. Однако чуть позже Дональд Трамп заявил, что может установить повышенные пошлины на импорт в одностороннем порядке. И даже до 9 июля. «Мы можем сделать все, что захотим!»

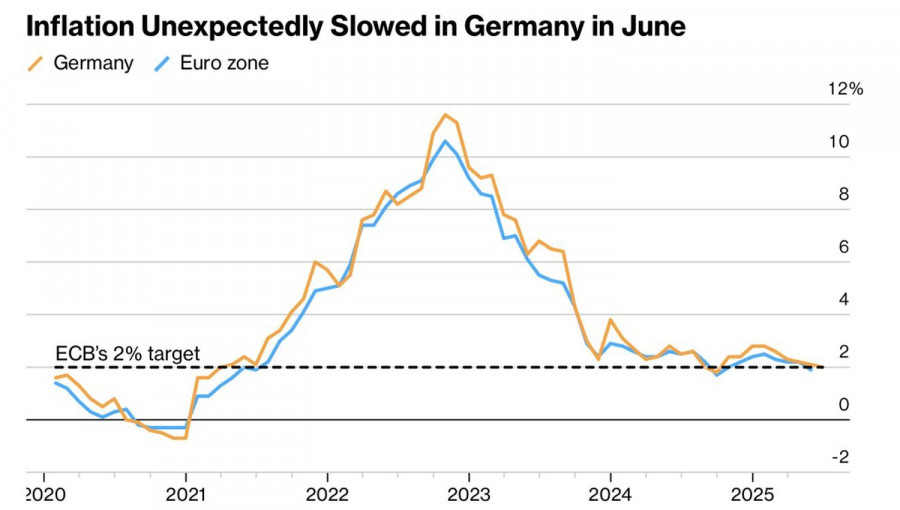

Динамика немецкой инфляции

В теории у вводящего тарифы государства должна вырасти инфляция. У той страны, против которой эти пошлины на импорт вводят, напротив, должны замедлиться потребительские цены. Сборы влияют на внутренний спрос, и снижение темпов роста экономики отражается на CPI. У Германии и других членов еврозоны эти особенности начинают проявляться. В июне потребительские цены притормозили. Ожидается, что и в валютном блоке в целом они замедлятся до 1,9%.

На бумаге это означает, что ЕЦБ неплохо бы возобновить цикл монетарной экспансии и опустить ставку по депозитам ниже 2%. Однако комментарии чиновников Управляющего совета убеждают рынки, что процесс уже закончен или подходит к концу. Деривативы ожидают резки только на 25 б.п до 1,75% до конца 2025.

У ФРС другая история. То ли давление на Джерома Пауэлла со стороны хозяина Белого дома, то ли развитие дезинфляционного процесса, то ли охлаждение рынка труда и экономики вынуждают срочный рынок ожидать резки ставки по депозитам на более чем 60 б.п. Речь идет о двух актах монетарной экспансии до конца текущего года с почти 50%-ой вероятностью третьего. Где тут доллару США не падать?

Динамика рыночных ожиданий по ставке ФРС и ВВП США

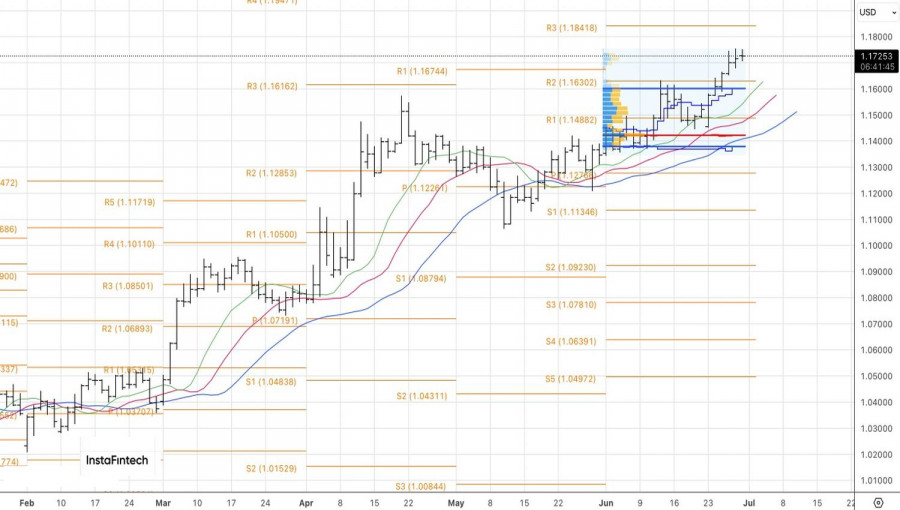

Дивергенция в монетарной политике, перелив капитала из Соединенных Штатов в Европу, подрыв доверия к американскому доллару из-за нападений Дональда Трампа на Федрезерв и другие факторы подтолкнули EUR/USD к области более чем трехлетних максимумов. Сможет ли основная валютная пара там закрепиться? Все будет зависеть от статистики по рынку труда США за июнь.

Технически на дневном графике EUR/USD имеет место краткосрочная консолидация в области трехлетних максимумов. Обновление локального экстремума на 1,175 станет поводом для наращивания длинных позиций по евро против американского доллара. Напротив, падение ниже 1,1675 откроет дорогу для отката.

Материал предоставлен компанией InstaForex - www.instaforex.com DayTimeNews.RU

DayTimeNews.RU СМОТРИТЕ ТАКЖЕ:

СМОТРИТЕ ТАКЖЕ: