Июньское заседание ФРС стало одним из самых ожидаемых для рынков в этом году. Решение по ставке не вызывало интриги – инвесторы были уверены, что регулятор сохранит паузу. Главная интрига заключалась в другом: что скажет Джером Пауэлл, как изменятся экономические прогнозы и что покажут дот-плоты. Именно эти сигналы должны были определить траекторию доллара и ожидания по ставкам. Давайте узнаем, какой в итоге получилась встреча, как на это отреагировали валютные трейдеры и чего ждать дальше.

Что решила ФРС и о чем спорят внутри Комитета?

Федеральная резервная система на июньском заседании, как и ожидалось, сохранила ставку на уровне 4,25–4,5% – это уже четвертая пауза подряд.

Само решение не стало сюрпризом: внимание рынков было приковано не к ставке, а к обновленным экономическим прогнозам, риторике Пауэлла и новой конфигурации дот-плотов, от которых зависела траектория доллара.

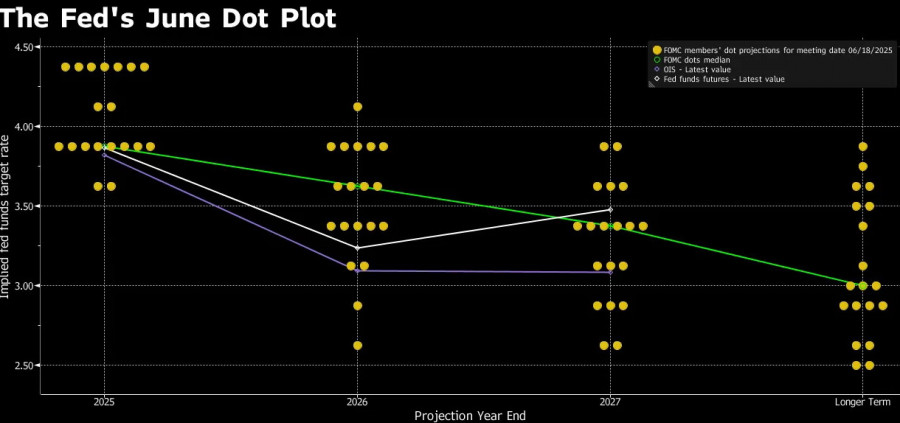

Медианный прогноз остался прежним – два снижения ставки до конца 2025 года. Но за этой стабильной цифрой скрывается очевидный сдвиг.

Если в марте лишь четыре чиновника не ждали снижения, то теперь таких семеро. Двое прогнозируют одно снижение, и только десять – два и более.

Это означает рост доли тех, кто считает текущий уровень ставки адекватным на более длительный период. Расклад сместился в более сдержанную сторону, несмотря на неизменную медиану.

Пауэлл попытался сгладить эффект расхождений, подчеркнув, что прогнозы – это не обязательства и в условиях неопределенности "никто не придерживается их с высокой уверенностью". Но рынки увидели в этом сигнал: ФРС становится менее уверенной в необходимости скорого смягчения. Снижения возможны, но лишь при явном ухудшении макроэкономической картины.

Таким образом, решение ФРС – это не просто техническая пауза. Это демонстрация растущей осторожности и сигнал рынку: в ближайшее время ставка останется высокой, а дальнейшие шаги будут зависеть от данных.

Что изменилось в экономических прогнозах?

Обновленные макроэкономические ориентиры, опубликованные ФРС вместе с решением по ставке, оказались более тревожными, чем весной.

Комитет повысил прогноз по инфляции и одновременно снизил оценку темпов роста – сочетание, которое усилило опасения рынков по поводу "застревающей" экономики.

Средняя оценка роста ВВП на 2025 год снижена до 1,4% с 1,7%. Это четкий сигнал: ФРС закладывается на ослабление экономической активности.

В то же время ожидаемый уровень безработицы увеличен до 4,5% – выше мартовской оценки. Это намекает на потенциальное охлаждение рынка труда, пусть пока и не критичное.

Инфляционные ожидания скорректированы вверх. По базовому индексу PCE (предпочтительный показатель ФРС) теперь ожидается рост на 3% к концу года, против 2,7% ранее.

Это решение явно отражает влияние новых тарифов, введенных администрацией Трампа, а также вторичные эффекты от роста цен на сырье и транспорт.

Такой набор прогнозов – с более высокой инфляцией и более слабым ростом – ставит ФРС в сложное положение. Повышать ставку в таких условиях означает риск для экономики. Но и преждевременное снижение грозит закреплением ценового давления. Поэтому регулятор делает ставку на паузу и собирает данные, ожидая, как проявятся последствия торговой политики.

Что сказал Пауэлл и почему рынки слушали каждое слово?

После публикации решения ФРС основное внимание переключилось на пресс-конференцию Джерома Пауэлла. Его задача была непростой: сохранить баланс между сигналом "мы видим риски" и "мы не паникуем", не разрушив при этом рыночные ожидания.

В итоге глава ФРС подтвердил выжидательную позицию, но при этом усилил акценты на инфляционных рисках и неопределенности.

Пауэлл подчеркнул, что регулятору "нужны дополнительные данные", чтобы понять, насколько текущая траектория инфляции устойчива.

Также он дал ясно понять, что влияние тарифов еще не отразилось в статистике, но обязательно проявится – вероятно, уже летом.

– Мы знаем, что часть этих издержек ляжет на потребителей. Мы просто хотим увидеть это в цифрах, прежде чем делать выводы, – отметил он.

Кроме того, глава Федрезерва отметил, что рынок труда не демонстрирует признаков, требующих немедленного смягчения политики: безработица остается стабильной, а замедление экономической активности пока носит умеренный характер.

Снижение ставок, по его словам, может стать оправданным только в случае явного ухудшения макроэкономических условий – на данный момент ни динамика инфляции, ни ситуация на рынке труда не сигнализируют о необходимости таких шагов.

В целом, риторика Пауэлла осталась в духе "взвешенного терпения". Он не исключил снижения ставок в этом году, но и не стал давать четких ориентиров.

Рынок же уловил ключевой посыл: ФРС не спешит с действиями, но и не исключает возможности смягчения при необходимости. Именно эта двусмысленность стала определяющим фактором для краткосрочного движения доллара и формирования ожиданий на ближайшие месяцы.

Как отреагировал доллар и что теперь думают рынки?

Реакция валютного рынка на итоги заседания ФРС оказалась сдержанной – без резких движений, но с четкой переоценкой ожиданий.

Сразу после публикации решения доллар кратковременно укрепился, однако уже к утру четверга стабилизировался вблизи уровней начала недели.

За последние пять торговых дней индекс доллара DXY продемонстрировал к корзине основных валют рост на 0,8% – это лучший результат с конца февраля.

На рынке чувствовалась напряженность: с одной стороны, формально ФРС подтвердила ориентир на два снижения ставки, что обычно считается голубиным сигналом.

С другой – dot plots и новая конфигурация прогнозов показали нарастающее расхождение взглядов и усиление фракции ястребов. Эта двойственность не позволила доллару выбрать однозначное направление.

Евро потерял 0,6% за неделю и торговался на уровне $1,1480, а иена немного укрепилась – до 144,86 за доллар. Швейцарский франк находился у отметки 0,8189, фунт стерлингов просел на 0,18%. Более чувствительные к риску валюты – австралийский и новозеландский доллары – также снизились, что отражает общее снижение аппетита к риску на фоне геополитической напряженности и выжидательной позиции ФРС.

Фьючерсный рынок ставок по-прежнему закладывает два снижения в 2025 году, но с меньшей уверенностью в сентябрьском старте цикла. Согласно последним котировкам, вероятность снижения в сентябре превышает 70%, однако часть участников уже допускает, что смягчение может быть отложено до четвертого квартала или даже позже.

Таким образом, доллар остался под влиянием противоречивых факторов: риторика Пауэлла не исключила смягчения, но усилившийся раскол в ФРС и рост инфляционных ожиданий ограничивают пространство для ставок на его ослабление.

В краткосрочной перспективе это означает сохранение колебаний без устойчивого тренда, а в более длинной – зависимость от новых данных и сигналов со стороны регулятора.

Что говорят аналитики?

Эксперты сходятся в одном: ФРС старается удержаться в нейтральной позиции, не давая рынкам ни повода для эйфории, ни повода для паники. Но внутри этой "паузы" все больше признаков нервозности – и среди самих чиновников, и среди наблюдателей.

Рыночный стратег Саак Мануелян отмечает: если бы не фактор тарифов, Пауэлл мог бы уже начать цикл снижения ставок. "Сообщение было осторожным. Тарифы – источник неопределенности. Без них ФРС бы, возможно, уже начала смягчение", – говорит Мануелян.

Его коллега Бернс Макинни считает, что текущее распределение голосов в dot plot сохранило формальный ориентир на два снижения, что рынки восприняли как позитив. Но сам по себе факт повышения инфляционного прогноза может говорить об обратном: "Инвесторы довольны тем, что ФРС оставила план на два шага. Но повышение прогноза по инфляции явно уменьшает шансы на то, что оба они состоятся".

Молли Брукс из TD Securities обращает внимание на то, что рынок почти не отреагировал на итоги заседания: "Формально точечные графики остались прежними, но по голосам видно: доля сторонников смягчения сокращается. И рынок это чувствует, поэтому и не торопится закладывать в цены быструю развязку".

Эндрю Уэллс видит в итогах заседания явный ястребиный крен: "На поверхности – два снижения, но за кулисами все меняется. Все больше голосов против любых шагов, все меньше – за два снижения. Мы по-прежнему считаем, что возможен лишь один и не раньше октября".

В целом, тон аналитиков однозначен: формально ставка осталась на паузе, но риторика и структура голосов указывают на усилившееся внутреннее напряжение. ФРС оставила себе пространство для маневра, но теперь каждый макроотчет – это потенциальный триггер для движения. Пока же рынок стоит на месте, и доллар вместе с ним.

Что это значит для трейдеров и как сейчас торговать долларом?

Итоги заседания ФРС и комментарии Пауэлла сформировали для доллара крайне специфическую среду: высокая неопределенность, сдержанные ожидания по ставкам и рост чувствительности к макроданным. Это классический режим торговли "от отчета к отчету", где важна не только стратегия, но и гибкость.

На текущем этапе доллар, вероятно, останется в диапазоне. Явных поводов для устойчивого роста доллара пока нет – за исключением геополитики. Но и она остается фактором нестабильным: конфликт на Ближнем Востоке может поддержать спрос на защитные активы, включая доллар, однако влияние носит эпизодический характер и не формирует стабильного тренда.

Фундаментальные драйверы по-прежнему находятся в руках ФРС и макроэкономической статистики. При сохранении текущих прогнозов и отсутствии сюрпризов в данных по инфляции доллар будет колебаться внутри широкого коридора, реагируя на каждую новую цифру как на триггер. Любое отклонение – будь то ускорение цен, слабый рынок труда или новые торговые шаги со стороны администрации – способно сдвинуть равновесие.

Ставка на доллар в таких условиях – это ставка на данные. Инфляционные отчеты (в первую очередь PCE и CPI) – ключ к сентябрьскому заседанию. Если базовая инфляция пойдет вниз, рынок быстро усилит ожидания снижения ставок. Это ослабит доллар, особенно против валют G10 с более жесткой монетарной политикой. Если же инфляция останется устойчивой, а экономика не даст поводов для тревоги – доллар может сохранить поддержку и даже пойти в рост против валют с более слабым фоном.

Краткосрочная стратегия – работать по диапазону. Среднесрочно – держать фокус на сентябре. Именно к этому времени рынок либо получит подтверждение готовности регулятора к снижению, либо разочаруется в преждевременных ставках на смягчение. До тех пор – терпение, осторожность и работа на статистике.

DayTimeNews.RU

DayTimeNews.RU СМОТРИТЕ ТАКЖЕ:

СМОТРИТЕ ТАКЖЕ: