Евро, фунт и другие рисковые активы в пятницу продолжили рост против американского доллара.

Учитывая тот факт, что сильного роста инфляции в США в июле этого года так и не произошло, это наводит на мысли, что Федеральная резервная система США в этом месяце все же прибегнет к первому снижению процентных ставок в этом году. Впрочем, не стоит забывать, что инфляция все еще остается выше целевого показателя ФРС в 2%, и регулятор будет внимательно следить за дальнейшими экономическими данными, прежде чем принимать окончательное решение. Решающим фактором станет динамика рынка труда и дальнейшее развитие ситуации с ценовым давлением. С другой стороны, если ФРС начнет снижать ставки слишком рано, это может привести к повторному ускорению инфляции и ослаблению доллара. Это создаст дополнительные риски для экономики США и мировой финансовой системы. Поэтому ФРС должна действовать осторожно и взвешенно, учитывая все факторы.

Сегодня в первой половине дня ожидаются два весьма интересных экономических показателя. Речь идет об индексе деловой активности в производственном секторе еврозоны и уровне безработицы. Что касается индекса деловой активности, экономисты прогнозируют незначительное снижение по сравнению с предыдущим месяцем. Это может свидетельствовать о замедлении темпов роста в производственном секторе, вызванном геополитической неопределенностью и ростом цен на энергоносители. Однако, если показатель окажется выше ожиданий, это может положительно повлиять на настроения инвесторов и поддержать курс евро.

Уровень безработицы, в свою очередь, является важным индикатором состояния рынка труда. Ожидается, что он останется стабильным, но любой неожиданный рост или снижение могут оказать существенное влияние на решения Европейского центрального банка по денежно-кредитной политике.

Что касается Великобритании, то сегодня также выходит много интересной статистики. Внимание привлекут данные по индексу PMI для производственной сферы. Ожидается, что показатель останется в зоне сокращения, что укажет на продолжающиеся трудности, с которыми сталкивается производственный сектор Великобритании. Цифры по количеству одобренных заявлений на получение ипотечного кредита дадут представление о настроениях потребителей и активности на рынке жилья.

Если данные совпадут с ожиданиями экономистов, то лучше действовать, опираясь на стратегию Mean Reversion. Если данные окажутся намного выше или ниже ожиданий экономистов, лучше всего использовать стратегию Momentum.

Стратегия Momentum (на пробой):

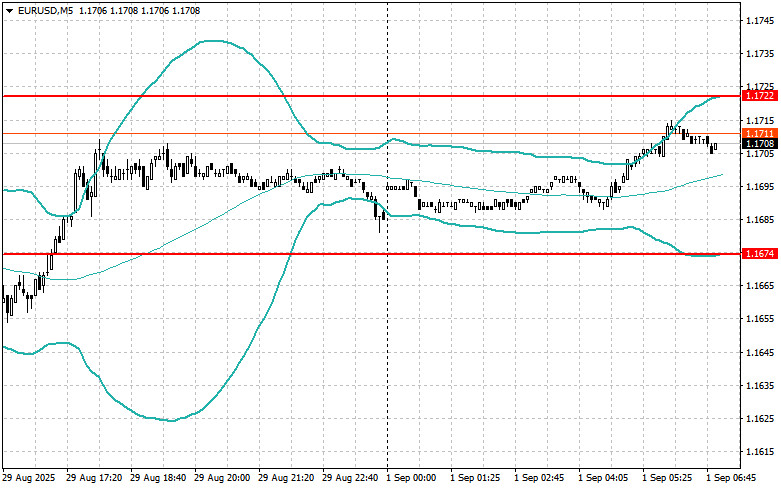

Для пары EURUSD

Покупки на прорыв уровня 1.1715 могут привести к росту евро в район 1.1740 и 1.1780

Продажи на прорыв уровня 1.1695 могут привести к падению евро в район 1.1650 и 1.1620

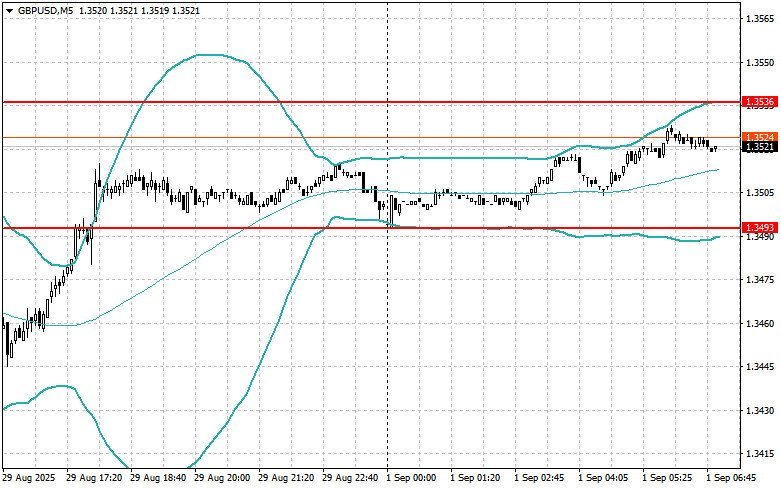

Для пары GBPUSD

Покупки на прорыв уровня 1.3535 могут привести к росту фунта в район 1.3560 и 1.3590;

Продажи на прорыв уровня 1.3510 могут привести к падению фунта в район 1.3470 и 1.3447;

Для пары USDJPY

Покупки на прорыв уровня 147.16 могут привести к росту доллара в район 147.50 и 147.90;

Продажи на прорыв уровня 146.80 могут привести к распродажам доллара в район 146.50 и 146.30;

Стратегия Mean Reversion (на возврат):

Для пары EURUSD

Продажи буду искать после неудачного выхода за пределы 1.1722 на возврате под этот уровень;

Покупки буду искать после неудачного выхода за пределы 1.1674 на возврате на этот уровень;

Для пары GBPUSD

Продажи буду искать после неудачного выхода за пределы 1.3536 на возврате под этот уровень;

Покупки буду искать после неудачного выхода за пределы 1.3493 на возврате на этот уровень;

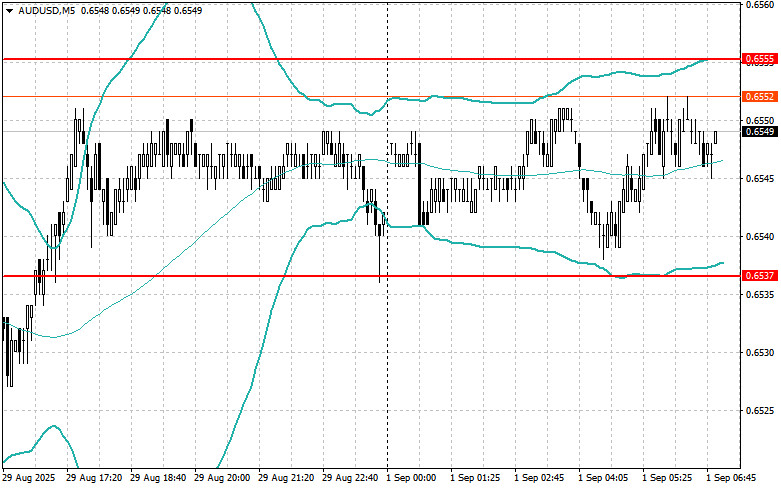

Для пары AUDUSD

Продажи буду искать после неудачного выхода за пределы 0.6555 на возврате под этот уровень;

Покупки буду искать после неудачного выхода за пределы 0.6537 на возврате на этот уровень;

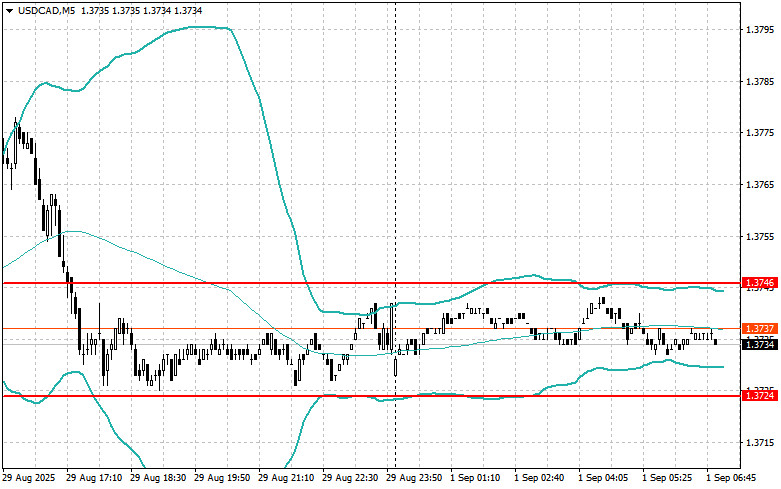

Для пары USDCAD

Продажи буду искать после неудачного выхода за пределы 1.3746 на возврате под этот уровень;

Покупки буду искать после неудачного выхода за пределы 1.3724 на возврате на этот уровень;

DayTimeNews.RU

DayTimeNews.RU СМОТРИТЕ ТАКЖЕ:

СМОТРИТЕ ТАКЖЕ: