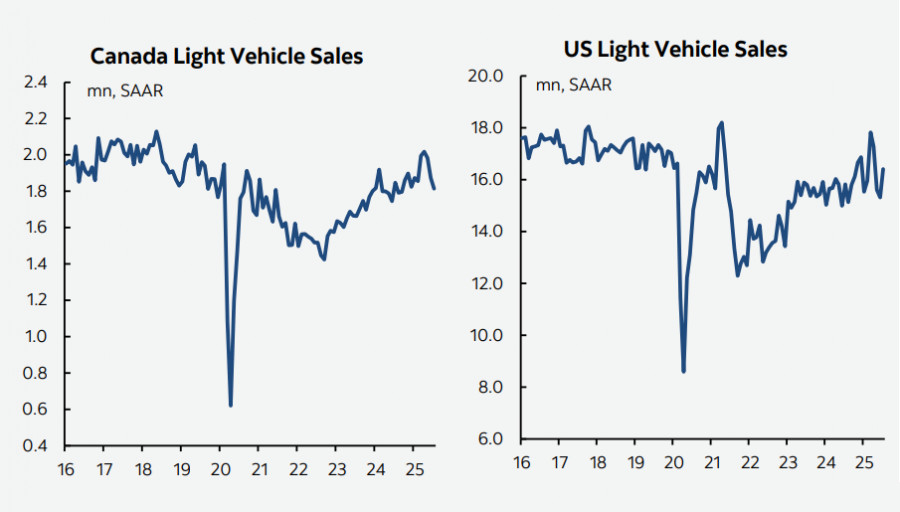

Экономика Канады замедляется, очередной отчет по продажам автомобилей показал снижение в июле на 3.2% м/м, падение наблюдается четвертый месяц подряд после всплеска в марте, когда потребители стремились успеть с покупками до введения пошлин. В то же время в США рост в июле на 7.1% м/м.

Банк Канады, как ожидается, сохранит учетную ставку на уровне 2.75% до конца года. С учетом того, что ФРС, возможно, снизит ставку в сентябре и еще один раз в ноябре и декабре, то изменение доходностей, на первый взгляд, будет в пользу канадца, что может дать ему возможность возобновить укрепление. Но поскольку вопрос тарифов до сих пор не закрыт, то все эти расчеты носят сугубо умозрительный характер, поскольку введение повышенной ставки неизбежно приведет к переоценке рисков, и как следствие, переоценке политики Банка Канады.

ФРС, если исходить из позиции Дж.Пауэлла, готовится к угрозе роста инфляции, которая будет спровоцирована новой тарифной политикой. Дело осложняется и тем, что данные, которые поступали на этой неделе, явно свидетельствуют о замедлении потребительского спроса в США. ФРС все более явно вынуждена исходить из противоположных тенденций в выработке своей позиции – рост инфляции обязывает её ужесточать монетарную политику, а ослабление спроса и замедление экономики – смягчать.

В итоге к сентябрьскому заседанию ФРС может оказаться в ситуации, когда хорошее решение просто отсутствует. Белый дом активно требует снижения ставки, и эта позиция очевидным образом имеет обоснование, кроме провальных нонфармов, ряд других показателей подтверждают тенденцию к замедлению, это и более слабый ISM в секторе услуг, и снижение индексов занятости в отчетах ISM, рост инфляционных ожиданий от университета Мичиган одновременно со снижением индекса потребительского доверия, и ряд других. Но если при этом потребительская инфляция за июль (отчет выйдет 12 августа) покажет рост, то вероятность снижения ставки ФРС вновь снизится, а противостояние ФРС и администрации Трампа выйдет на новый уровень с непредсказуемыми последствиями.

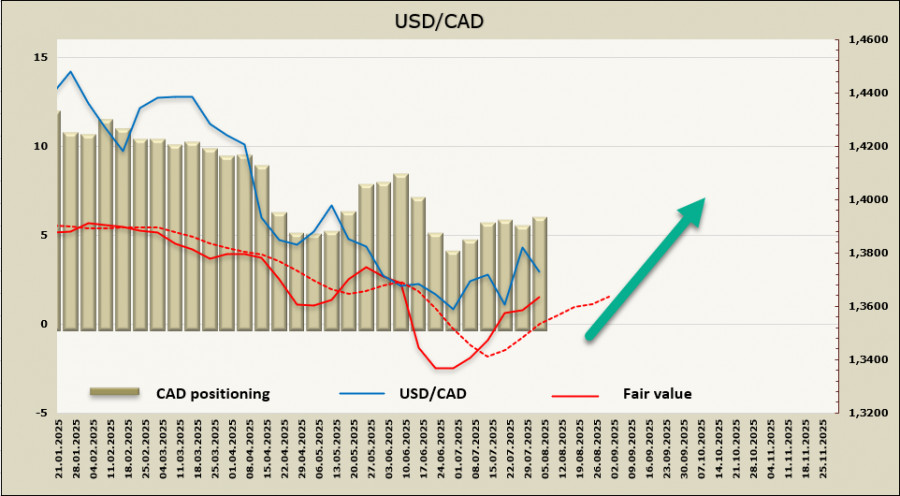

Новая неопределенность может затормозить рост USD/CAD, даже несмотря на риски с пошлинами, но в любом случае тренд остается бычьим.

Чистая короткая позиция по CAD незначительно выросла за отчетную неделю до -5,3 млрд, спекулятивное позиционирование медвежье, расчетная цена предполагает дальнейший рост.

В предыдущем обзоре мы ожидали уверенного роста USD/CAD, однако провальный отчет по занятости привел к изменению прогнозов по ставке ФРС и спровоцировал распродажу доллара. Предполагаем, что этот фактор уже отработан и после консолидации пара возобновит рост. Поддержка 1.3660/60, снижение ниже которой маловероятно, рост пока ограничен зоной сопротивления 1.3910/30, для преодоления которой нужны новые вводные.

Материал предоставлен компанией InstaForex - www.instaforex.com DayTimeNews.RU

DayTimeNews.RU СМОТРИТЕ ТАКЖЕ:

СМОТРИТЕ ТАКЖЕ: